La situación actual es la siguiente:

La regla general es que se puede tomar a cuenta del Impuesto a las Ganancias el 33% tanto del impuesto a los créditos como del impuesto a los créditos.

Para las Pymes la situación es la siguiente:

Se podrá computar, del monto efectivamente ingresado (por créditos y débitos), el siguiente porcentaje:

– Empresas categorizadas como micro y pequeñas: 100%

– Empresas de la industria manufacturera categorizadas como medianas – tramo 1 -: el 60%

Fuente: Art. 6 Ley 27.264, Art. 2 Dto. 409/18 y Res. 24/01 (ex SePyME), Decreto 380/2001

Tener en cuenta que el impuesto no utilizado en un ejercicio puede utilizarse en los siguientes, pero solamente el 33%, sin importar si es Pyme o no.

Esto es así porque la Ley 27.264, que es la que establece el tratamiento diferencial para las Pymes, en su artículo 6° establece que:

… El cómputo del pago a cuenta podrá efectuarse en la declaración jurada anual del impuesto a las ganancias o sus anticipos. El remanente no compensado no podrá ser objeto, bajo ninguna circunstancia, de compensación con otros gravámenes a cargo del contribuyente o de solicitudes de reintegro o transferencia a favor de terceros….

Es decir que no menciona nada sobre la posibilidad de trasladar el remanente no utilizado en el ejercio.

En cambio el Artículo 13 del Decreto 380/2001, que aplica a todos los contribuyentes, tiene un párrafo con el mismo texto que el mencionado arriba pero con el siguiente agregado:

…pudiendo trasladarse, hasta su agotamiento, a otros períodos fiscales de los citados tributos.

Así que esta última parte aplica tanto a Pymes como al caso general.

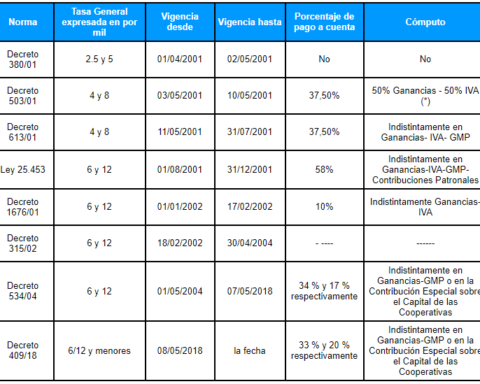

Evolución en el tiempo para el caso general:

¿Cuál fue la evolución del cómputo a cuenta del impuesto sobre los débitos y créditos bancarios?

Fuente: https://www.afip.gob.ar/genericos/guiavirtual/consultas_detalle.aspx?id=1152776