El costo de ciertos bienes, cuando hayan sido adquiridos en ejercicios iniciados a partir del 01/01/2018, pueden ser actualizados por IPC a efectos de calcular la amortización impositiva y su costo de venta. Esto último sólo para los sujetos empresa.

Esta actualización, es independiente al mecanismo de ajuste por inflación establecido por la ley. Por lo tanto, un sujeto empresa, si se cumplen las condiciones, puede aplicar ambos en un mismo ejercicio.

Si se trata de un año en que corresponda aplicar el ajuste por inflación, la actualización de los bienes deberá efectuarse hasta el cierre del ejercicio anterior a la venta. Por lo tanto el costo de los bienes que se compran y venden dentro del ejercicio, no debe ajustarse.

Según la redacción actual de la Ley:

Para las actualizaciones “generales” que se establecen en el primer párrafo de artículo 93 (texto ordenado 2019), se aplica un coeficiente que está congelado en 1,000 desde abril de 1992. Es decir que no habría ajuste para las incorporaciones posteriores a esa fecha.

En su segundo párrafo el mismo artículo establece que se van a actualizar por IPC los costos computables, solo en el caso que la adquisición o inversión se haya efectuado en ejercicios iniciados a partir del 1° de enero de 2018, en las siguientes operaciones:

Dentro de la Tercera categoría:

- Enajenación de bienes muebles amortizables (Artículo 62)

- Enajenación de inmuebles que no tengan el carácter de bienes de cambio (ARTÍCULO 63)

- Enajenación de llaves, marcas, patentes, derechos de concesión y otros activos similares (ARTÍCULO 64)

- Cuando se enajenen acciones, cuotas o participaciones sociales, incluidas las cuotas partes de fondos comunes de inversión (ARTÍCULO 65)

- Señas o anticipos a cuenta que congelen precio, con anterioridad a la fecha de adquisición de los bienes a que se refieren los artículos 62 a 65 (ARTÍCULO 66)

- Venta y Reemplazo (ARTÍCULO 71)

- Minas, Canteras y Bosques (ARTÍCULO 78)

Como deducción especial de las cuatro categorías:

- Amortización de Inmuebles (ARTÍCULO 87)

- Amortización de Bienes Muebles (ARTÍCULO 88)

Dentro del impuesto cedular:

- Enajenación de acciones, valores representativos y certificados de depósito de acciones y demás valores, cuotas y participaciones sociales — incluidas FCI y fideicomisos financieros—, monedas digitales, títulos, bonos y demás valores. (ARTÍCULO 98)

- Enajenación y transferencia de derechos sobre inmuebles para personas físicas. (ARTÍCULO 99)

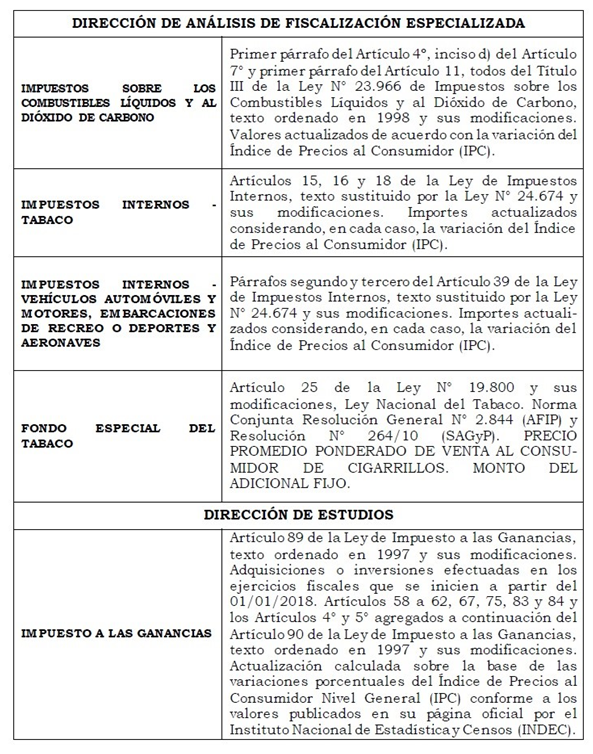

Normativa:

IMPUESTO A LAS GANANCIAS. Decreto 824/2019 – Apruébase texto ordenado. (05/12/2019)

ARTÍCULO 62 – PENÚLTIMO PÁRRAFO

Los sujetos que deban efectuar el ajuste por inflación establecido en el Título VI, para determinar el costo computable, actualizarán los costos de adquisición, elaboración, inversión o afectación hasta la fecha de cierre del ejercicio anterior a aquél en que se realice la enajenación. Asimismo, cuando enajenen bienes que hubieran adquirido en el mismo ejercicio al que corresponda la fecha de enajenación, a los efectos de la determinación del costo computable, no deberán actualizar el valor de compra de los mencionados bienes. Estas disposiciones resultarán aplicables en caso de verificarse las condiciones previstas en los dos últimos párrafos del artículo 106 de esta ley. En caso de no cumplirse tales condiciones resultarán aplicables las previsiones dispuestas en el párrafo precedente.

AMORTIZACIONES

ARTÍCULO 88.- En concepto de amortización impositiva anual para compensar el desgaste de los bienes -excepto inmuebles- empleados por el contribuyente para producir ganancias gravadas, se admitirá deducir la suma que resulte de acuerdo con las siguientes normas:

1) Se dividirá el costo o valor de adquisición de los bienes por un número igual a los años de vida útil probable de los mismos. La ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS podrá admitir un procedimiento distinto (unidades producidas, horas trabajadas, etcétera) cuando razones de orden técnico lo justifiquen.

2) A la cuota de amortización ordinaria calculada conforme con lo dispuesto en el apartado anterior, o a la cuota de amortización efectuada por el contribuyente con arreglo a normas especiales, se le aplicará el índice de actualización mencionado en el artículo 93, referido a la fecha de adquisición o construcción que indique la tabla elaborada por la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS para el mes al que corresponda la fecha de cierre del período fiscal que se liquida. El importe así obtenido será la amortización anual deducible.

Cuando se trate de bienes inmateriales amortizables la suma a deducir se determinará aplicando las normas establecidas en el párrafo anterior.

ÍNDICE DE ACTUALIZACIÓN

ARTÍCULO 93.- Las actualizaciones previstas en esta ley se practicarán conforme lo establecido en el artículo 39 de la Ley N° 24.073.

Sin perjuicio de lo dispuesto en el párrafo precedente, las actualizaciones previstas en los artículos 62 a 66, 71, 78, 87 y 88, y en los artículos 98 y 99, respecto de las adquisiciones o inversiones efectuadas en los ejercicios fiscales que se inicien a partir del 1° de enero de 2018, se realizarán sobre la base de las variaciones porcentuales del índice de precios al consumidor nivel general (IPC) que suministre el INSTITUTO NACIONAL DE ESTADÍSTICA Y CENSOS, conforme las tablas que a esos fines elabore la ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS.

http://servicios.infoleg.gob.ar/infolegInternet/anexos/330000-334999/332890/texact.htm

Ley Nº 24.073 – 02/04/1992

ARTICULO 39. — A los fines de las actualizaciones de valores previstas en la ley 11.683, texto ordenado en 1978 y sus modificaciones, y en las normas de los tributos regidos por la misma, no alcanzados por las disposiciones de la ley 23.928, las tablas e índices que a esos fines elabora la DIRECCION GENERAL IMPOSITIVA para ser aplicadas a partir del 1º de abril de 1992 deberán, en todos los casos, tomar como límite máximo las variaciones operadas hasta el mes de marzo de 1992, inclusive. En idéntico sentido se procederá respecto de las actualizaciones previstas en el Código Aduanero (ley 22.415 y sus modificaciones).

El PODER EJECUTIVO NACIONAL en oportunidad de proceder al ordenamiento de las citadas disposiciones deberá efectuar las adecuaciones de texto pertinentes en virtud de lo establecido en el párrafo anterior.

http://servicios.infoleg.gob.ar/infolegInternet/anexos/0-4999/472/texact.htm

La DGI/AFIP, reglamentando esta norma emitió dos resoluciones: 3601/1992 y 3836/1994. Esta última determina que a partir del mes de abril de 1992 el coeficiente de actualización aplicable será de 1,000.

http://biblioteca.afip.gob.ar/dcp/REAG02003601_1992_11_13

http://servicios.infoleg.gob.ar/infolegInternet/anexos/25000-29999/29820/norma.htm

Disposición 218/2018 de AFIP

Establece la vuelta de los índices de actualización. Después fue modificada por la Disposición 354/2018. Que establece los siguiente:

http://servicios.infoleg.gob.ar/infolegInternet/anexos/315000-319999/318227/norma.htm

Estos dos artículos hablan de que la actualización solo puede usarse para los bienes adquiridos a partir del 01/01/2018: